Quartalsbericht Q1/19: Tesla rutscht wieder in Verlustzone

Tesla hat nach Börsenschluss seinen Geschäftsbericht für das 1. Quartal vorgelegt. Nach zwei Quartalsgewinnen steht unterm Strich nun wieder ein Minus. Mit einem Umsatz von 4,5 Milliarden Dollar konnte das Unternehmen nicht an die Rekordwerte der Vorquartale (6,8 und 7,2 Mrd Dollar) anknüpfen.

Einen derart niedrigen Umsatz hat Tesla zuletzt zwischen April und Juni 2018 erwirtschaftet. Als Begründung führt das von Elon Musk geführte Unternehmen die teils verzögerte Auslieferung des Model 3 in Europa und China ins Feld. Viele Auslieferungen seien ins zweite Quartal verschoben worden. Pro Aktie gerechnet, meldet Tesla deshalb nun einen Verlust von 2,90 Dollar. Das sind in Summe 702 Mio Dollar! Besondere finanzielle Herausforderungen hatte Tesla auch dahingehend zu bewältigen, dass eine Anleihe in Höhe von 920 Millionen Dollar zurückzuzahlen war, was zu einer erheblichen Reduzierung der liquiden Mittel führte. Diese liegen jetzt bei 2,2 Mrd. Dollar.

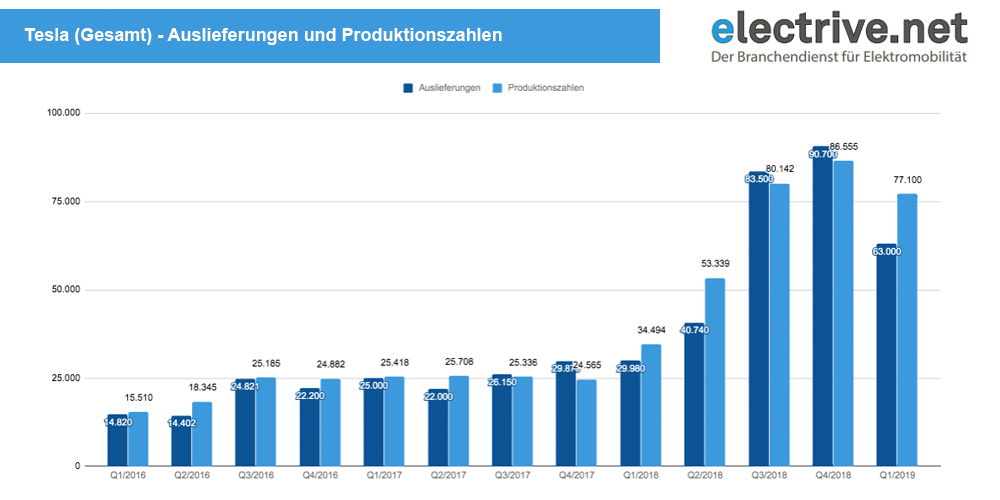

Immerhin spricht Tesla davon, dass das Geschäft mit dem Model 3 weiterhin stark läuft. „Das Model 3 war in Q1 erneut das meistverkaufte Premiumfahrzeug in den USA und übertraf den zweiten Platz um fast 60%“, heißt es dazu im Quartalsbericht. In den ersten drei Monaten des neuen Jahres hat Tesla rund 63.000 Exemplare des Volumenmodells produziert, also etwa 3 Prozent mehr als im Vorquartal. Der Hersteller selbst spricht in seinem Q1-Bericht von rund 20 Prozent Bruttomarge beim Model 3. Das Unternehmen hatte bereits Anfang April für das abgelaufene Quartal insgesamt rund 63.000 ausgelieferte Tesla-Fahrzeuge gemeldet. Darunter waren 50.900 Model 3. Der Rest (12.100) ging auf das Konto der größeren Modelle S und X. Das entspricht zwar einem Plus von 110 Prozent im Vergleich zum ersten Quartal 2018. Im Vergleich zum letzten Quartal 2018 war’s allerdings ein Rückgang von 31 Prozent.

Auffällig ist, dass die Auslieferungen von Model S und Model X besonders stark zurückgegangen sind. Tesla schiebt das zwar auf saisonale Effekte und den Wegfall von Steuer-Vergünstigungen sowie die Streichung der kleinsten Batterieversion. Doch es offenbart sich, dass die älteren Premium-Modelle die gestern angekündigte Frischzellenkur dringend nötig haben. (Tesla hat die Premiumfahrzeuge überarbeitet und bietet beide Autos ab sofort unter anderem mit einem effizienteren Antriebsstrang an, der aus dem bekannten 100-kWh-Akku rund zehn Prozent mehr Reichweite holt.) Schließlich haben die Kunden mit dem Model 3 eine mehr als attraktive Alternative.

Der Energie-Bereich von Tesla mit dem Geschäftsbereich der stationären Batterien schrumpfte ebenfalls leicht (-13%) und trug im dritten Quartal nur rund 325 Mio Dollar zum Umsatz bei. Das Automotive-Geschäft machte mit 3,7 Milliarden Dollar freilich den Löwenanteil des Umsatzes aus, aber der Rückgang von 41 Prozent gegenüber dem letzten Quartal 2018 kann Investoren nicht erfreuen. Immerhin kamen noch 15 Mio Dollar durch den Verkauf von ZEV-Credits rein.

Zuletzt noch ein Blick auf das Supercharger-Ladenetz der Kalifornier: Im ersten Quartal kamen 69 Standorte mit 765 Ladepunkten hinzu. Somit betreibt Tesla nun weltweit über 12.767 Supercharger und 22.399 Destination Charger.

Für die Zukunft erwartet Tesla, dass die Lernergebnisse nicht nur in Bezug auf die Massenproduktion, sondern auch auf die Kapitaleffizienz angewandt werden. Das Model 3 gilt als erster Schritt hin zu einer Plattform, die „kostengünstig und schnell über Regionen und Fahrzeugtypen hinweg zu replizieren“ sein soll. Konkret spielt Tesla damit auf das kommende Model Y und natürlich die Gigafactory 3 in Shanghai an. In China will Tesla pro Kapazitätseinheit mindestens 50% günstiger produzieren als das bisher in den USA der Fall ist.

Auch im zweiten Quartal erwartet Tesla-CEO Elon Musk übrigens einen Verlust, will aber zumindest die Auslieferungen auf 90.000 bis 100.000 Autos steigern. Für das Gesamtjahr bleiben die Kalifornier bei ihrer optimistischen Prognose von 360.000 bis 400.000 Auslieferungen – und rechnen im dritten und vierten Quartal dann wieder mit entsprechenden Gewinnen.

tesla.com (Quartalsbericht als PDF)

0 Kommentare