Batterie-Rohstoffe: Was bringt der Critical Raw Materials Act der EU wirklich?

Die Ausgangslage ist klar: Batterien, möglichst nachhaltig hergestellt, werden künftig in allen Bereichen des Lebens benötigt. Mit der in Europa traditionell starken Autoindustrie gibt es im Mobilitätsbereich einen großen Abnehmer und auch bei den Bussen und Lkw schreitet die Elektrifizierung voran. Doch viele der Batteriezellen in heutigen E-Autos – auch von deutschen Autobauern – kommen von chinesischen Herstellern. Die Rohstoffe hierfür werden zwar global abgebaut, bei der Verarbeitung dieser Materialien zu Batterie-tauglichen Vorläufer-Produkten haben aber auch wieder chinesische Unternehmen eine große Marktmacht aufgebaut. Die USA steuern bereits mit einem großen Förder-Regime unter dem Banner des Inflation Reduction Acts gegen und stärken die heimische Batterieindustrie.

In Europa sollen es zwei Rechtsakte richten. Die EU treibt den Net Zero Industry Act (NZIA) und den Critical Raw Materials Act (CRMA) voran, um die Industrialisierung zu fördern und die Rohstoffe für die aufstrebende Batterieindustrie zu sichern. In beiden Gesetzen werden Ziele für die lokale Produktionskapazität bis 2030 festgelegt.

Doch wie realistisch sind diese Ziele? Und wie sieht der Weg dorthin aus?

Diesen Fragen sind die Experten der Unternehmensberatung P3 in dem Whitepaper „Localised battery value chains in Europe – How strong is the announced political support?“ nachgegangen, das electrive exklusiv vorliegt. Die Grundlage dieser Analyse ist der im Dezember 2023 vom EU-Parlament ratifizierte Entwurf des CRMA und die aktuelle Entwurfsfassung des NZIA, der wohl in diesem Frühjahr beschlossen werden soll.

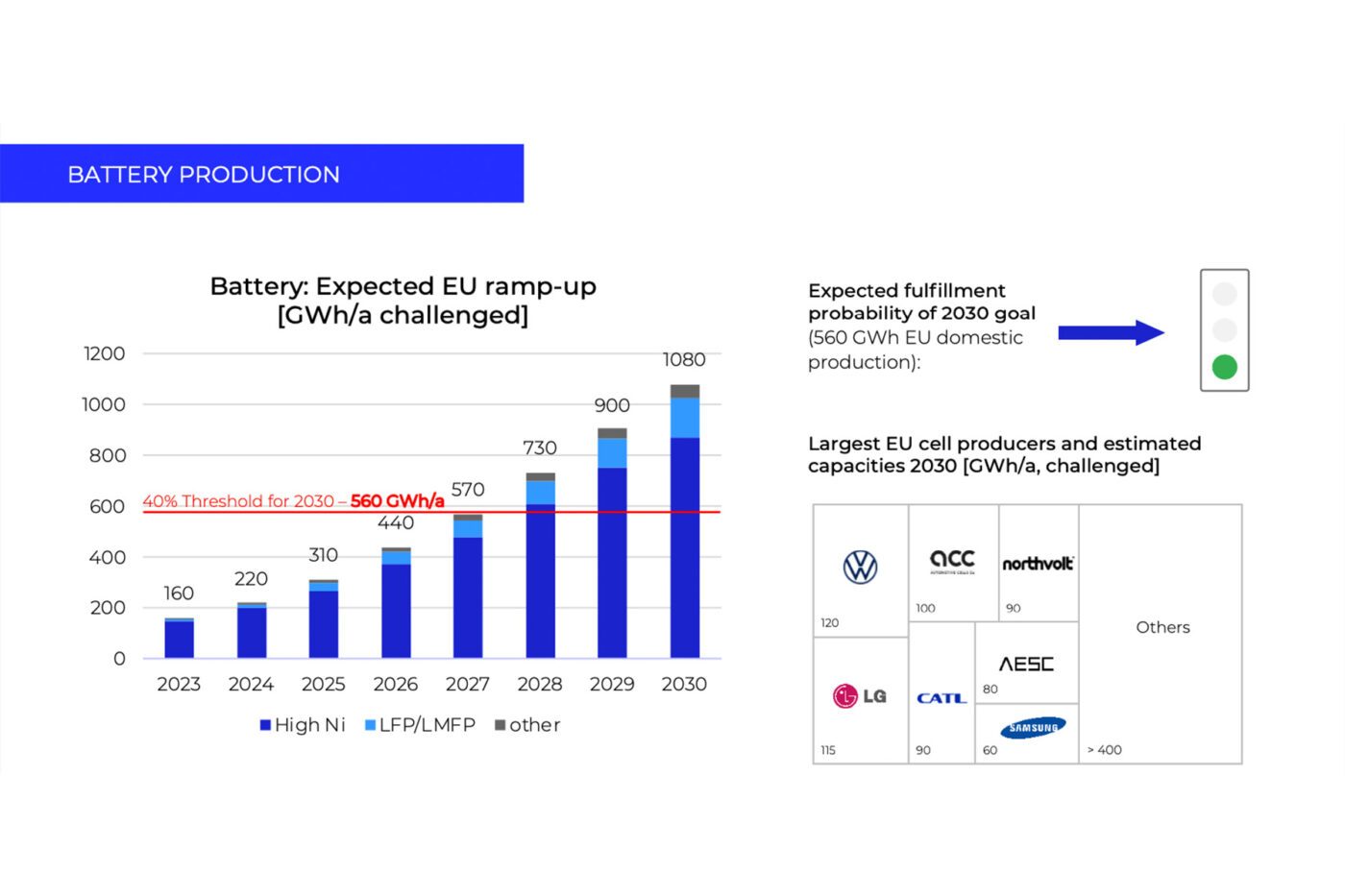

560 GWh Batteriezellproduktion in 2030

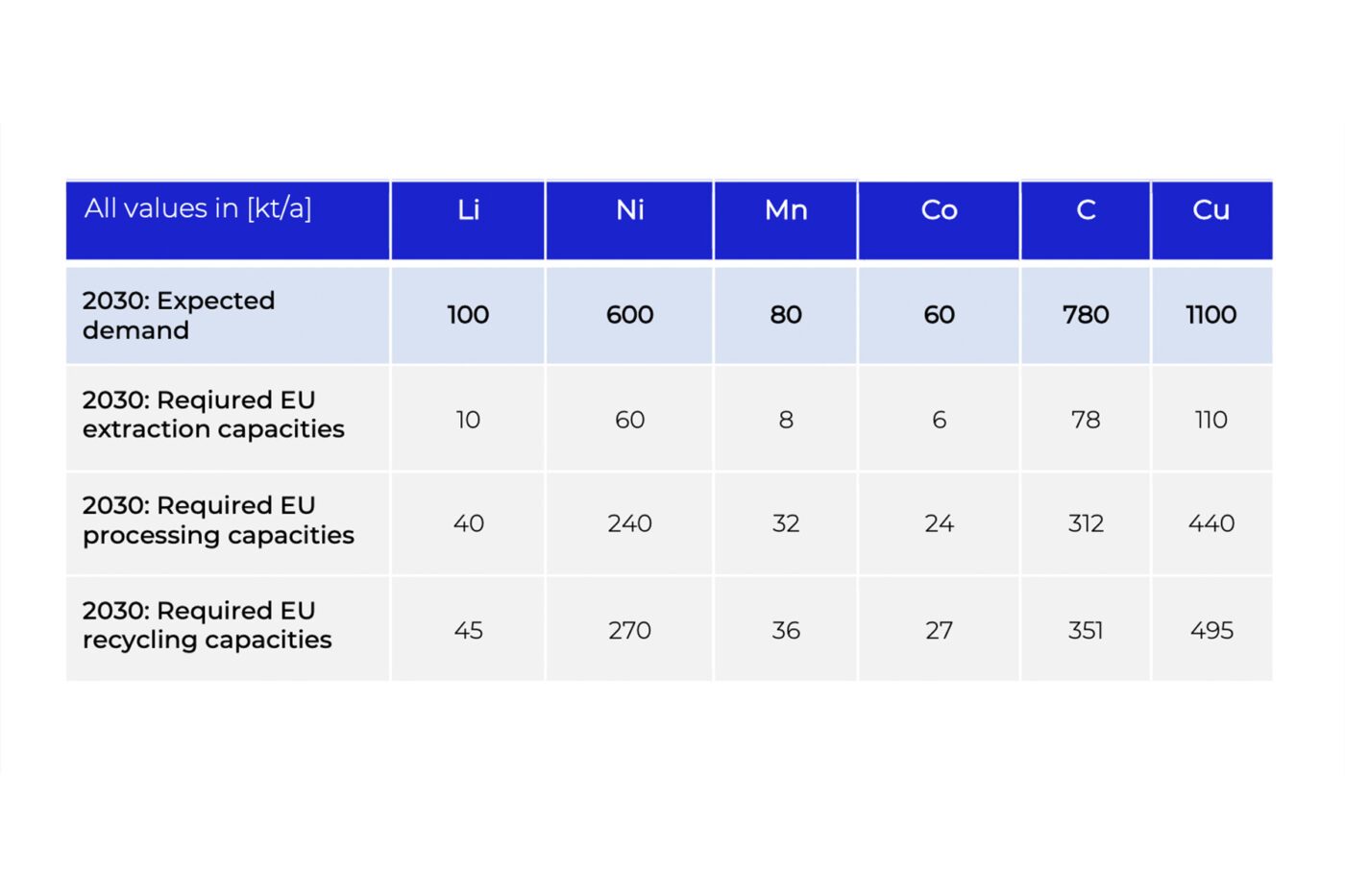

In Kurzform: Der Net Zero Industry Act zielt darauf ab, bis 2030 mindestens 40 Prozent des jährlichen Energiebedarfs in der EU zu decken. Auch der CRMA gibt einige Quoten vor (10 Prozent lokale Gewinnung, 40 Prozent lokale Verarbeitung und 45 Prozent lokales Recycling mit dem Bedarf von 2030 als Basiswert).

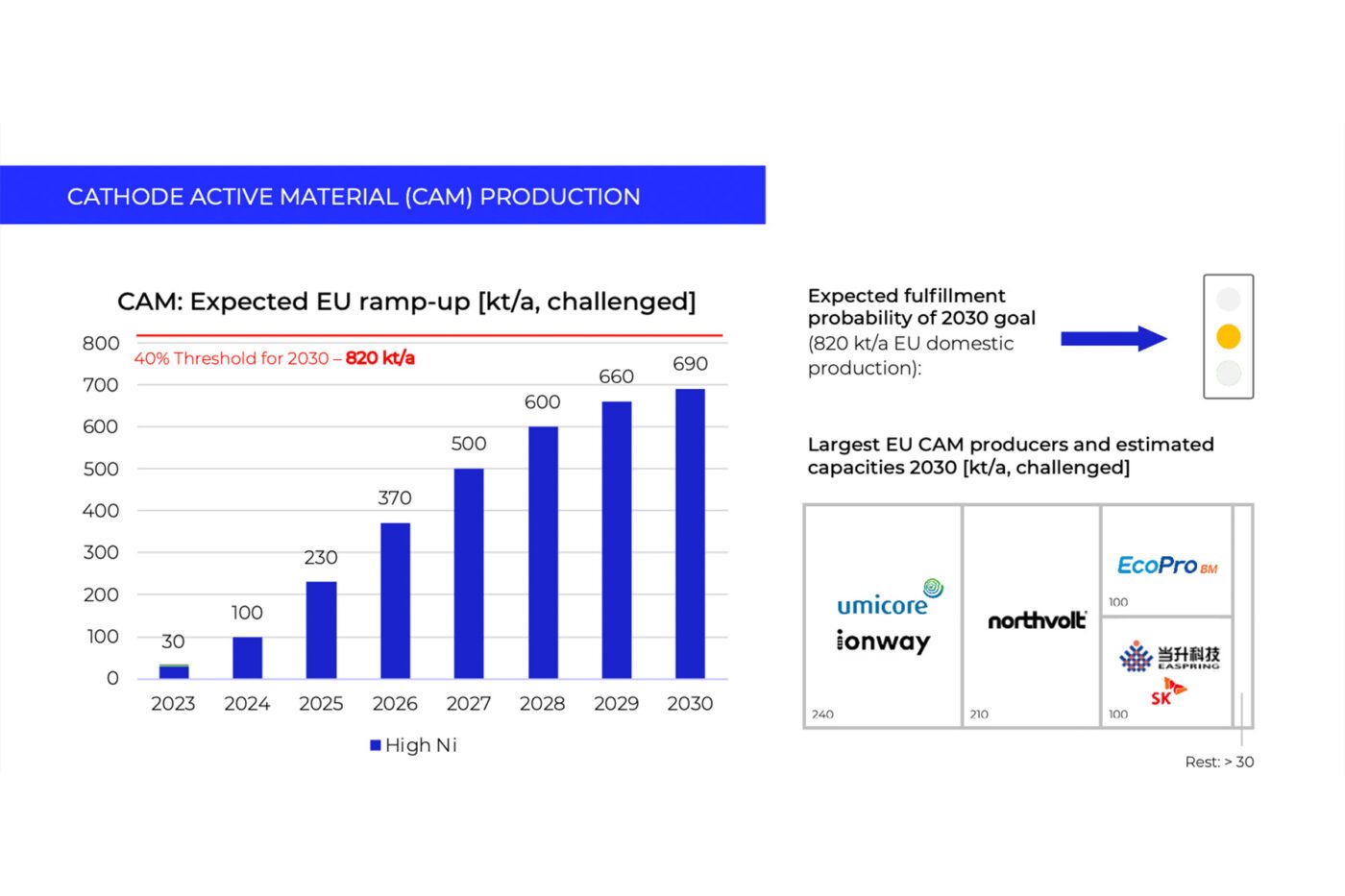

Jene 40 Prozent des Bedarfs aus den NZIA bedeuten konkret für das Jahr 2030 eine Produktion von 560 GWh/Jahr an Batteriezellen, 820 Kilotonnen/Jahr an Kathodenaktivmaterial und 340 Kilotonnen/Jahr an Anodenaktivmaterial. Die Zellproduktion wird gemäß der Ankündigungen der Hersteller ohne große Probleme erreicht – alleine die Pläne von VW/PowerCo, LGES und ACC würden über den 560 GWh liegen. P3 weist jedoch darauf hin, dass VW von den angekündigten sechs PowerCo-Zellfabriken in Europa bis 2030 aktuell nur zwei Projekte bestätigt hat – Salzgitter und Valencia. Da sich der Fokus mit der Batteriefabrik in Kanada nach Nordamerika verlagern könnte, ist hinter den angekündigten 240 GWh/a von PowerCo zumindest ein Fragezeichen zu setzen. Mit den Plänen der anderen Zellhersteller über CATL, Northvolt und AESC könnte das 560-GWh-Ziel aber erreicht werden. Aber auch da: Die Ankündigungen müssen erst einmal umgesetzt werden.

Bei der Produktion von Kathodenaktivmaterial steht die Ampel für die erwartete Erreichbarkeit des Ziels auf gelb: Gemäß der Ankündigungen von Unternehmen wie Umicora, Northvolt, EcoPro BM und anderen wird die prognostizierte CAM-Produktion 2030 bei 690 Kilotonnen liegen. Nicht ganz die 820 Kilotonnen der EU, aber auch nicht meilenweit entfernt. Allerdings umfassen so gut wie alle derzeit geplanten Projekte vorrangig die Fertigung von Nickel-haltigen Katodenmaterialien. Aufgrund der Kostenvorteile geht P3 davon aus, dass global auch LFP- und LMFP-Batterien bei günstigen Fahrzeugen „zunehmend Fahrt aufnehmen“. In Europa sind aber keine LFP-Projekte geplant. Freyr und die Finnish Minerals Group prüfen eine Zusammenarbeit, sind aber auch hier von Lizenzen des taiwanesischen Unternehmens Aleees abhängig.

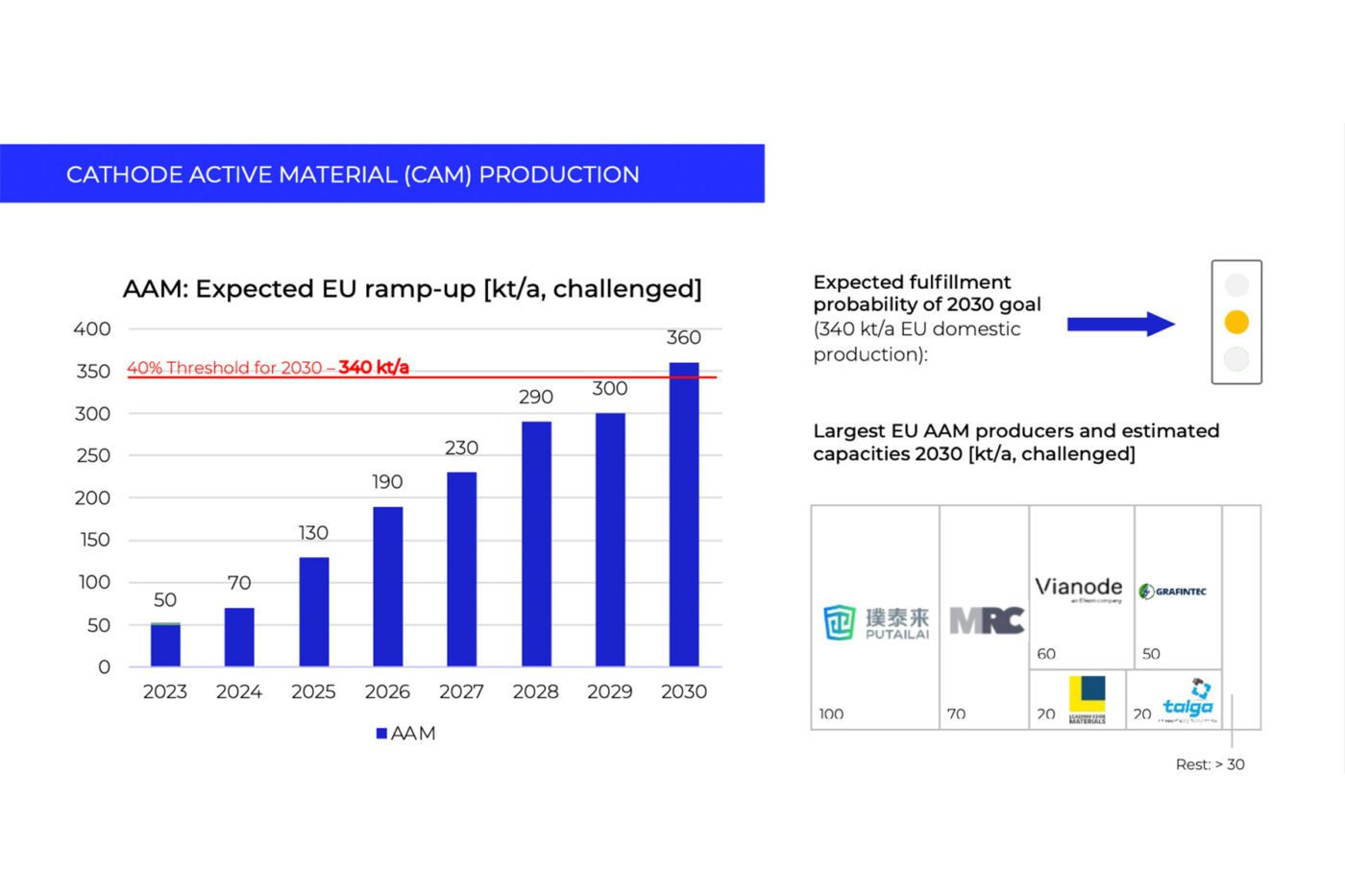

Auch bei den Anodenaktivmaterialien (AAM) schätzt P3 die Lage 2030 mit der Ampel-Farbe gelb ein. Zwar überschreitet die prognostizierte Produktion im Zieljahr mit 360 Kilotonnen knapp das EU-Ziel von 340 Kilotonnen, es gibt aber ein großes Risiko: Die Herkunft des Grafits. Zwar werden auch Silizium-haltige AAM an Bedeutung gewinnen, der Großteil der Batteriezellen wird aber auch 2030 auf Grafit in der Anode setzen – und natürliches Grafit kommt vor allem aus China. Produktionskapazitäten für synthetisches Grafit in batteriqualität werden zwar von Unternehmen wie Vianode und Superior Graphite nach und nach aufgebaut, mit rund 100 Kilotonnen im Jahr 2030 dürfte aber das chinesische Unternehmen Putailai nach wie vor der größte Player auf dem europäischen Markt sein. „Obwohl die Beschaffung von AAM bisher von China abhängig war und die Produktion von aktivem Anodenmaterial in Europa erst am Anfang steht, wird erwartet, dass der angekündigte ehrgeizige Markteintritt und das Wachstum der Graphitproduzenten zu einem engen Wettbewerb unter den AAM-Herstellern führen wird“, heißt es in der Analyse.

Kurzum: P3 geht davon aus, dass die in den Gesetzen genannten EU-Zielproduktionskapazitäten bei den aktiven Kathoden- und Anodenmaterialien erreicht werden können. Das große Fragezeichen ist aber nicht die Produktion und Verarbeitung der Materialien, sondern nach wie vor die Herkunft der Rohstoffe. „Spezifische Quoten für Rohstoffe, die die Gewinnung, die Verarbeitung und das Recycling abdecken, zeigen erreichbare Ziele für Lithium auf, lassen aber für Nickel aufgrund begrenzter lokaler Abbau- und Verarbeitungsaktivitäten Herausforderungen erwarten“, heißt es im „Management Summary“ des Whitepapers recht nüchtern.

Da die geplante Kathoden-Produktion aber wie oben erwähnt nicht auf LFP-Materialien setzt, sondern auf hoch Nickel-haltige Zellchemien, wird dieser Rohstoff künftig eine wichtige Rolle spielen. Herkunftsländer sind heute etwa Russland und Indonesien – gerade die indonesische Regierung versucht, auf Basis ihrer hohen Nickel-Reserven auch eine weiterverarbeitende Industrie im Land aufzubauen. Ein Export der Rohmaterialien nach Europa ist nicht die Priorität. „In den anstehenden politischen Diskussionen ist die EU gefordert, lokale End-of-Life- und Schrottmaterialien zu sichern, Verhandlungen über Importvereinbarungen zu führen und das Spannungsfeld zwischen der Verlängerung der Batterielebensdauer und der Erfüllung der Recyclingquoten zu meistern“, so P3.

Fehlende Details lassen Wirksamkeit kaum abschätzen

Und was bedeutet das jetzt in Summe für die Entwicklung einer europäischen Batterieindustrie? P3 sieht zwar „durchdachte Absichten“, bemängelt aber an einigen Stellen das Fehlen konkreter Details. Ein Beispiel: „Die mit dem Gesetz verfolgte Strategie der Importsubstitution greift zu kurz, um die grundlegende Herausforderung zu bewältigen. Die überwiegend indirekte Betroffenheit Europas von Engpässen bei kritischen Rohstoffen durch globale Lieferketten kann nicht in erster Linie durch heimische Abbau- und Veredelungsanstrengungen adäquat gelöst werden. Die Rechtsvorschriften enthalten keine ausreichenden Angaben zu internationalen Partnerschaften und deren Auswirkungen auf spezifische Ziele. Die Einzelheiten bleiben unklar, obwohl auf einen Rohstoffclub und Partnerschaften verwiesen wird.“ Und da klar sei, dass die lokalen Rohstoffe „als unzureichend für die Deckung des EU-Bedarfs eingeschätzt werden“, müsse die EU dem „unkontrollierten Verlust von schwarzer Masse“ vorbeugen und das gesamte verfügbare Material aus Schrott und Altbatterien sichern. Solche Exportkontrollmaßnahmen fehlen aber.

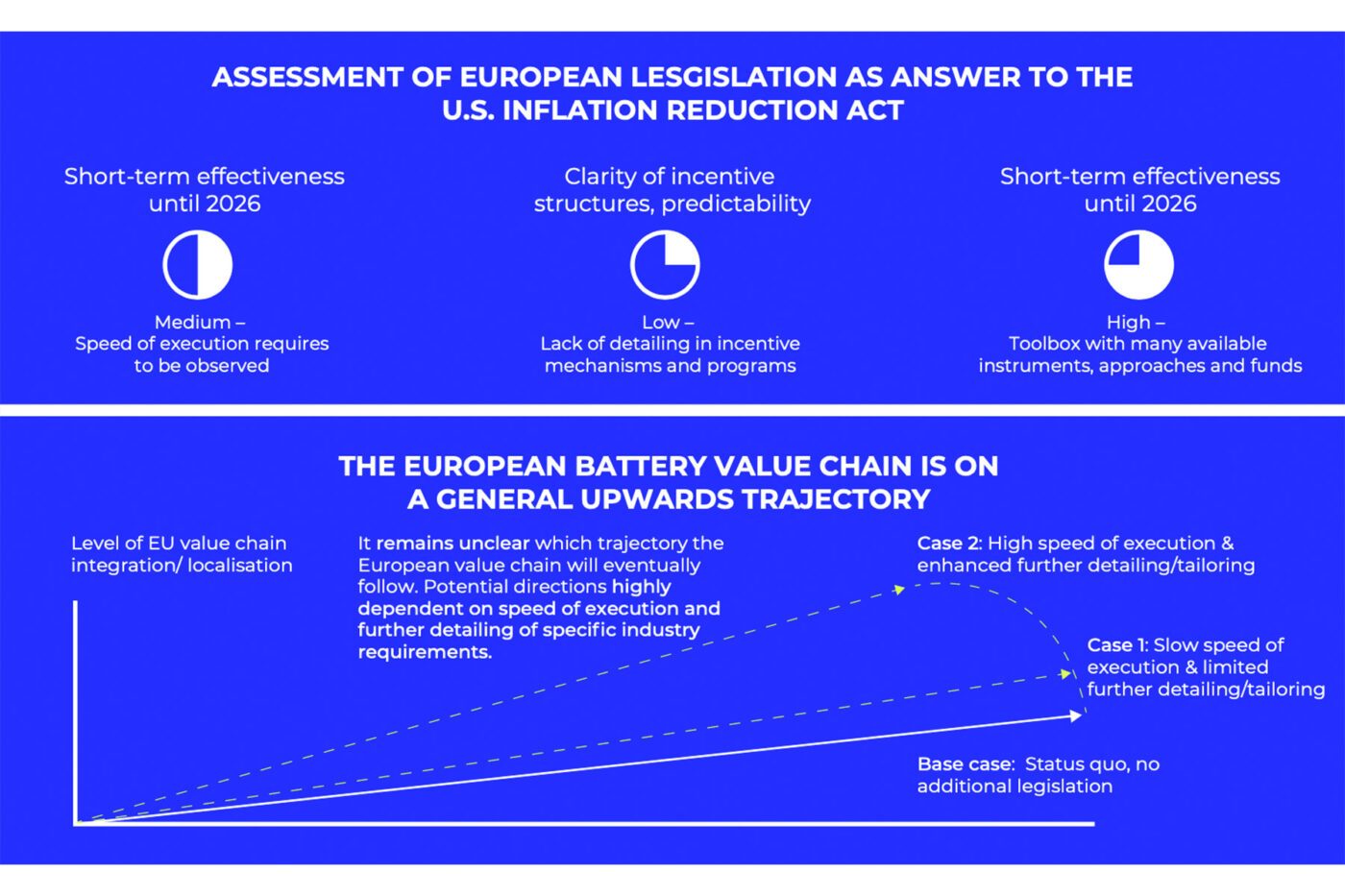

So schätzt P3 die kurzfristige Effektivität der beiden Gesetze als „mittel“ ein – vor allem die Geschwindigkeit der Umsetzung müsse beobachtet werden. Bei der Klarheit rund um die Förder-Strukturen und deren Vorhersehbarkeit für die Unternehmen fehlen aber die erwähnten Details – weshalb hier der Nutzen der Gesetzt als „gering“ eingestuft wird. „Trotz grundlegender Ansätze steht die zügige Umsetzung entscheidender Punkte, wie die Beschleunigung der Genehmigungsverfahren, noch aus. Der Wachstumspfad des europäischen Batterie-Ökosystems wartet auf Entscheidungen in den kommenden Jahren“, so die Autoren abschließend.

0 Kommentare